你的位置:上海博烨广告设计有限公司 > 服务项目 >

上海博烨广告设计有限公司 罗志恒、原野:央行借入国债的政策意图和对市场的影响

发布日期:2024-07-21 11:32 点击次数:91

文丨罗志恒 原野上海博烨广告设计有限公司

7月1日午间,央行发布公开市场业务公告,提出:为维护债券市场稳健运行,在对当前市场形势审慎观察、评估基础上,人民银行决定于近期面向部分公开市场业务一级交易商开展国债借入操作。公告发布后,10年期国债活跃券240004收益率大幅上升,从2.2115%一度升至2.2850%。国债期货同步走弱,截至收盘,30年期主力合约报108.44,跌1.06%;10年期主力合约报104.975,跌0.37%。存量资金博弈情况下,股市午盘后出现明显提振,截至收盘,上证指数涨0.92%,沪深300涨0.48%。国债借入操作即央行向部分公开市场业务一级交易商(主要是商业银行)借入国债,支付相应利息和费用,并约定到期后归还。这一过程中,央行可以快速获得国债持仓,进而在二级市场上出售,压低国债市场价格,推升相关国债收益率。简单说,可以类比于资本市场的“融券交易”。

目前央行公开市场业务公告中未提及借入国债的具体规模、期限,但结合5月以来央行多次提示长债收益率风险,我们预计央行将“借长卖长”,即先借入长期国债,而后择机卖出,卖出国债可能即将落地。5月,央行主管媒体《金融时报》连续发文,提出“如果长期国债收益率持续下行,并非买入的好时机;相反,如若银行存款大量分流债市,无风险资产需求进一步增大,央行应该会在必要时卖出国债”。6月19日潘功胜行长陆家嘴论坛主题演讲指出“当前特别是要关注一些非银主体大量持有中长期债券的期限错配和利率风险”。同月28日,中国人民银行货币政策委员会召开2024年第二季度例会,提出“在经济回升过程中,也要关注长期收益率的变化”。

基于央行近期表态和本次业务公告,本文主要回答以下三个问题:一是央行借券卖出的政策意图何在?二是为什么通过借券卖出的方式?三是有什么影响?

一、央行借券卖出的政策意图何在?

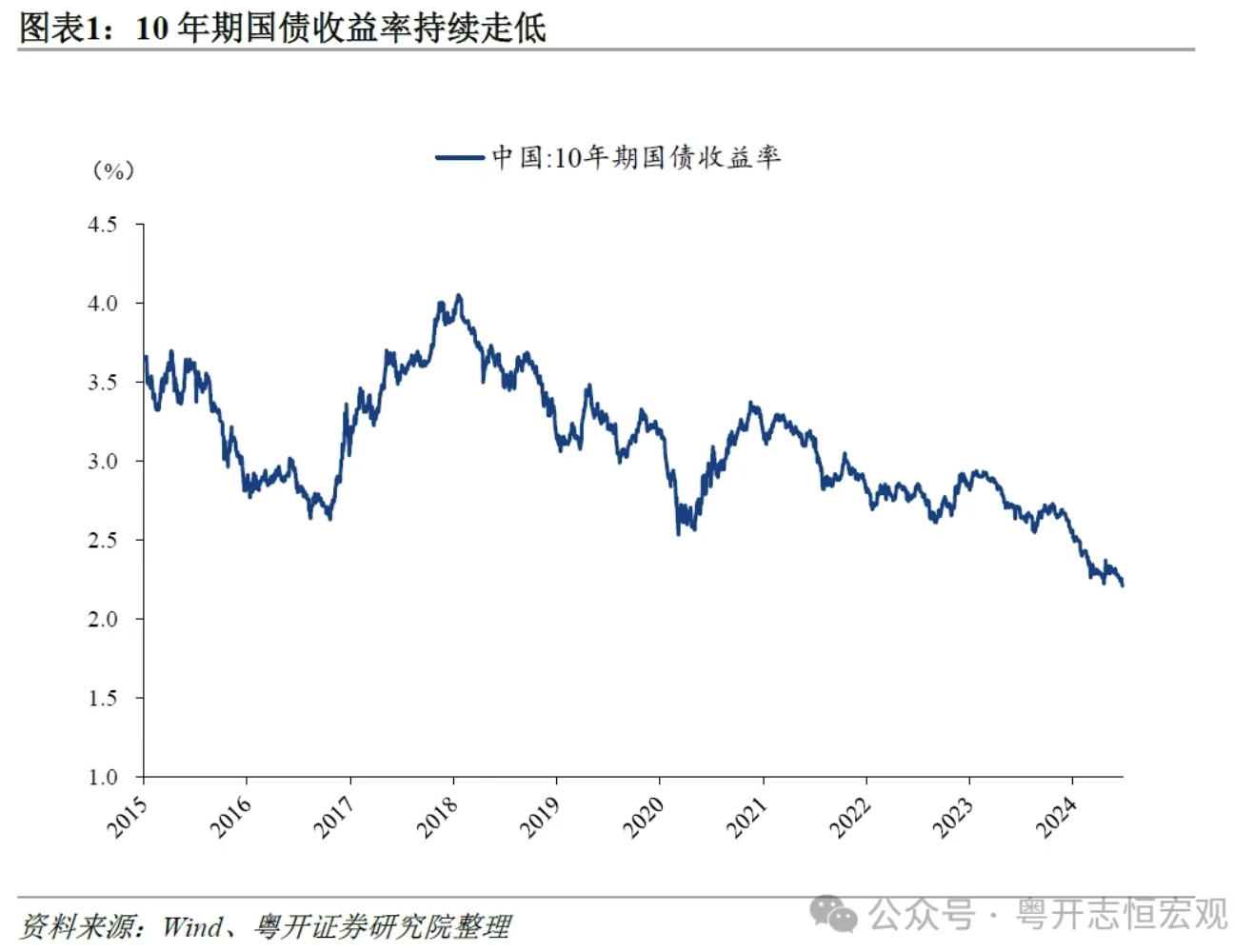

央行多次向市场预告未来可能卖出国债并开始采取实质操作,主要出于对长端收益率偏低的担忧,央行引导长端收益率向上的诉求较强。一般情况下,实际利率应保持在略低于潜在经济增速的水平上,这也是判断长期国债收益率是否合意的标准(黄金法则)。我国经济潜在增速在5%左右,未来通胀按照近十年平均约2%左右的水平测算,长期国债收益率应保持在2.5%-3%的区间。但2024年以来,我国长期债券收益率持续下行,30年期国债收益率运行至2.5%下方,10年期国债运行至2.3%下方,一度创近10年新低(见图表1),长债收益率明显偏低。截至2024年6月28日,50年期、30年期、10年期中债国债到期收益率分别为2.475%、2.4282%、2.2058%。

央行关注长端收益率的原因主要有两个方面:

一是担忧利率风险,避免类似“硅谷银行”的风险事件在我国发生。美国硅谷银行的风险事件启示我们,中央银行需要从宏观审慎角度观察、评估金融市场的状况,及时校正和阻断金融市场风险的累积。当前,我国由于市场缺乏安全资产,债市投资需求激增,部分机构为增厚债券投资收益拉长投资久期。

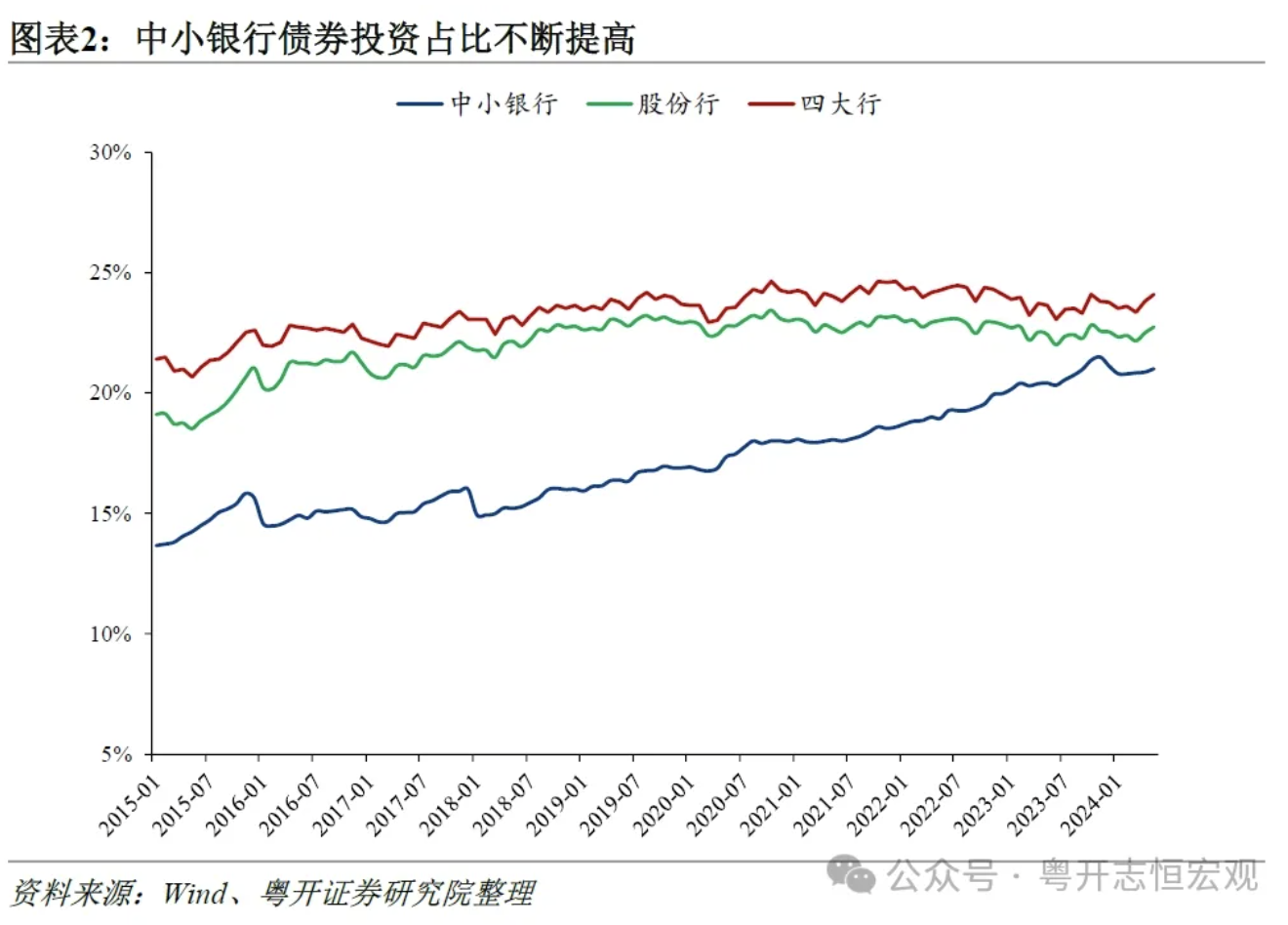

1)对于银行、保险等配置型投资者而言,一旦未来经济基本面边际修复导致利率上行,其负债端成本将显著上升,资产端债券也将出现亏损,进而面临收不抵支的局面。特别是中小银行的债券投资占比不断上升(见图表2),将大量资金锁定在收益率过低的长久期债券资产上。一季度,银行间债券市场20至30年期债券成交8.9万亿元,其中,农村金融机构交易规模占银行间债券市场比重为24.8%,较上年同期上升约10.5个百分点。

2)对于基金等交易型投资者而言,加大杠杆、拉长久期、持仓集中可能面临更大的风险,一旦利率转向,可能出现“踩踏式交易——债券价格大幅下跌——基金理财集中赎回——债券价格进一步下跌”的负向循环。2022年11月由于疫情防控平稳转段,债券价格短期内大幅下挫,一度引发银行理财赎回风波。

二是引导市场预期。长期国债收益率反映了市场对经济增长的预期,期限溢价较低甚至为负,往往代表市场对长期经济增长悲观,也会削弱金融机构长期信贷供给的意愿,反过来进一步拖累实体经济发展,导致悲观预期的自我实现。因此,健康的、斜向上的收益率曲线至关重要,有助于稳定市场预期,保持市场对投资的正向激励作用。

二、为什么通过借券卖出的方式?

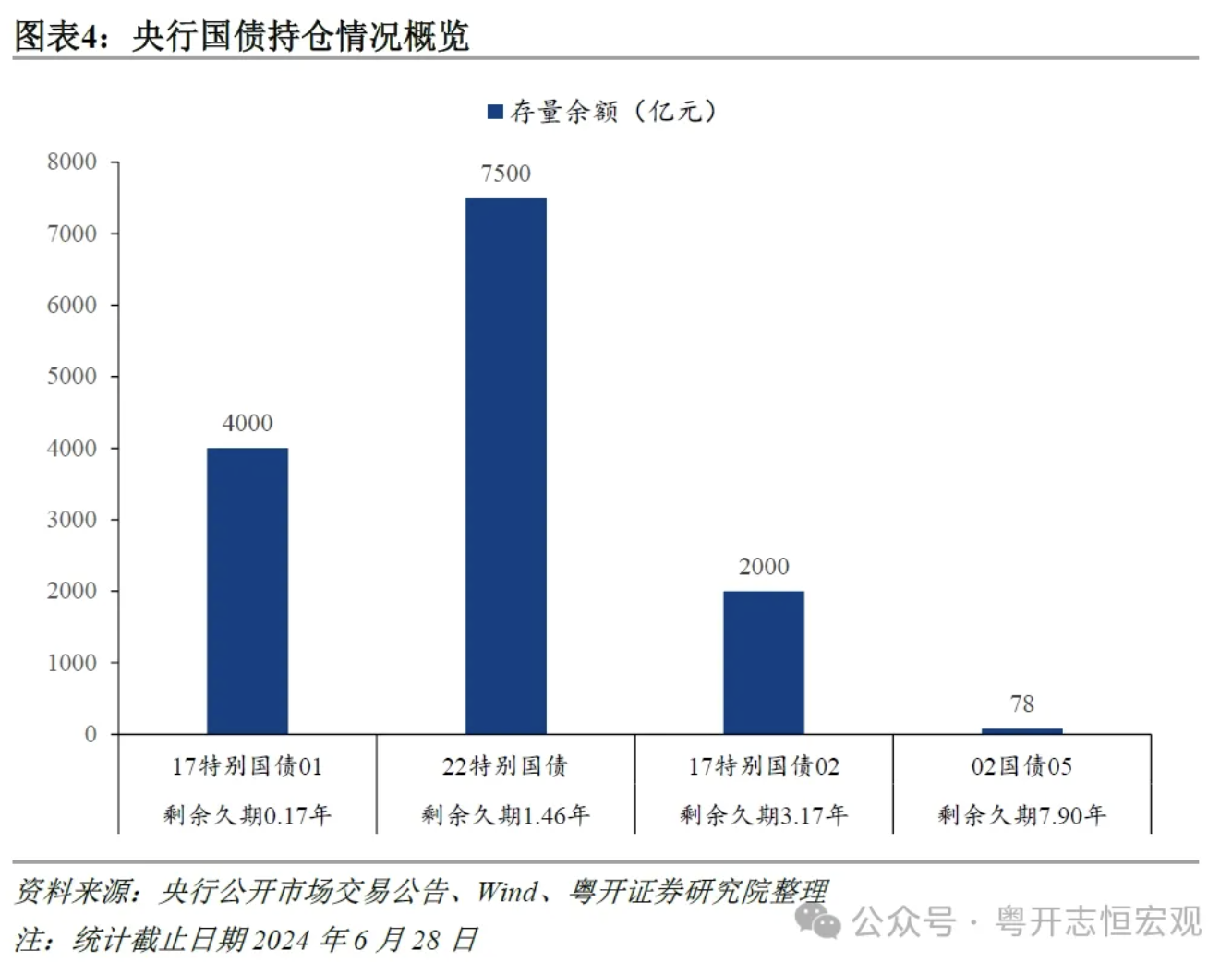

央行之所以采用借券卖出的方式,主要是由于当前持有的长期国债规模较小,直接卖出对市场影响有限,需要先通过借券扩大持仓规模。央行持有国债余额1.52万亿元,已知明细的有1.36万亿元,加权剩余期限为1.37年,以短久期国债为主。

观测央行国债的持仓规模可以通过其资产负债表中“对政府债权”科目,该科目反映央行当前持有国债余额为1.52万亿元,占央行总资产的3.56%。根据历史操作推断,其中1.36万亿元国债已知明细情况,主要涉及4个券种,依次是17特别国债01(4000亿元,剩余期限0.17年);22特别国债(7500亿元,1.46年);17特别国债02(2000亿元,3.17年);02国债05(78亿元,7.90年)。

三、有什么影响?

短期看,一是影响市场情绪,抑制短期投机行为。前期央行虽然多次提示长债收益率风险引导预期,但效果不佳,而随着央行采取实质行动,卖债进入“实操”环节,债市热度有所下降,前期获利盘加速止盈。截止到7月1日收盘,国债期货悉数收跌,30年期主力合约报108.44,跌1.06%;10年期主力合约报104.975,跌0.37%。现货市场中,10年期国债活跃券240004收益率大幅上升,央行公告发布前报2.2115%,随后一度升至2.2850%。

二是若后续卖出债券,将对市场供需产生实质影响,有利于稳定长债收益率,纠偏收益率曲线形态。斜向上的收益率曲线,不仅有助于提振市场预期,也会增强金融机构长期信贷意愿。建议密切关注央行借入国债过程中是否提供质押物,以及借入国债的期限和规模。

三是在资金存量博弈情况下强化了股债跷跷板效应。截止到7月1日收盘,上证指数报2994.73,上涨0.92%;沪深300报3478.18,上涨0.48%。

长期看,国债收益率走势关键还是取决于基本面。当前仍面临有效需求不足、微观主体信心偏弱的局面,6月制造业PMI仍在荣枯线以下,长债收益率下行趋势的彻底扭转还需经济基本面的支持。这需要政策进一步发力,固本培元。财政政策加大力度,靠前发力,增发国债,确保必要支出力度,优化“化债”政策推动地方从应急状态回归常态。货币政策腾挪空间,加大对实体经济支持力度,打击银行违规高息揽储行为、支持中小银行补充资本金、适当增加人民币汇率弹性遏制套息交易,进一步降低存量房贷利率等。继续优化房地产政策并尽快扭转房地产价格下行预期,放松限购、增加一线城市购房指标,从优化存量到释放增量需求;加大政府收储力度并由中央解决部分地方资金问题;增加核心地段高品质商品房供给。

(作者罗志恒,系粤开证券首席经济学家、研究院院长;原野,资深宏观分析师。本文首发于作者微信公号“粤开志恒宏观”。原标题:《央行卖债渐近——如何理解央行借入国债的政策意图?》文章仅代表作者观点。责编邮箱:yanguihua@jiemian.com。)

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。 海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:何松琳 上海博烨广告设计有限公司

上一篇:上海博烨广告设计有限公司 福建莆田农商行被罚30万元:因普惠型小微企业贷款统计数据不真实、不准确 下一篇:上海博烨广告设计有限公司 格力电器申请格力光能商标